財務管理

「CFO経営」が会社を蝕む?

Tweet2012年10月22日の日本経済新聞で、「CFO経営」が会社を蝕む、という記事がありました。

記事では、CFOが悪いわけではない、と断った上で、 リスクを管理するCFOの権限が強くなった結果、「投資はキャッシュフローの範囲内で」「手元資金は厚く」、とリスクを避ける経営によって、多くの企業が成長の芽を摘んでしまい縮小均衡に陥った、とあります。

「リスクを避ける経営によって、多くの企業が成長の芽を摘んでしまい縮小均衡に陥った」という現象は、残念ながら事実でしょう。もともと日本企業の多くがリスクを避ける傾向はありましたが、バブル崩壊後は、「羹に懲りて膾を吹く」的な行動も多かったように思います。

一方、これが権限が増大したCFOがもたらした結果である、とすると二つの点で大きな課題を残します。

一つ目は、CFOの資質の問題です。

「CFOは会社の金庫番」という表現があります。

間違ってはいないのですが、それはCFOの全てではなく、一面にしか過ぎません。

無駄遣いを防ぎ、リスクをコントロールすることはもちろん重要です。

しかし、CFOには、もう一つ重要な役割があります。

何が企業の成長をもたらすかを見極め、そこには適切な経営資源を配分する、ということです。

中にはリスクもありますが、本来、リスクのないところにはリターンもないので、明日への成長のためには、一定のリスクを取る必要があります。

「投資はキャッシュフローの範囲内で」「手元資金は厚く」などと、コーポレートファイナンスの教科書に書かれていることを金科玉条のように当てはめてしまったCFOがいたとすると、それはもう一つの重要な役割を果たしておらず、将来の機会を失ってしまった責任があります。

バブル崩壊後、全ての日本企業が一様に駄目だったわけではなく、大きく成長した企業もあることをみれば、この点は明らかです。

二つ目の課題は、CEOの責任とガバナンスの問題です。

いかにCFOの権限が強かったとしても、CFOが会社を動かしている訳ではありません。

会社の進むべき方向を決め、その通りに会社を導くのは本来CEOの役割です。

CFOがリスクを取らず、適切な分野への投資を怠り、成長機会を失っているとすれば、そうならないようにさせる責任がCEOにあります。

「財務のことは良く分からないからCFOに任せる」では、会社を正しい方向に導くことは出来ません。従って、CEOも、少なくともCFOが言っていることが正しいのか、会社の進むべき方向と合っているのか、を見極めることが出来るだけの能力=財務リテラシーを身につけていなければなりません。

シャープのキャッシュフローとは

Tweet※本記事は、発表された資料のみに基づく推測であり、その実現を保証するものではありません。実際の業績等は様々な要因等により大きく異なる可能性があります。

2012年9月6日、シャープが本社や工場などの土地・建物に対して担保を設定した、という報道がありました。

シャープは8月28日に希望退職を発表するなど、リストラを進めている最中ですが、資金繰りについてはここが正念場、といったところでしょうか。

さて、このように報道からすると、なかなか大変な状況にあるようですが、実際のところはどうなのでしょうか。

細部まではもちろん窺い知ることができませんが、これまで公表された資料を基に、シャープの資金繰りを推測してみることにします。

シャープは2012年8月2日に、2012年度(2013年3月31日)の年間業績見通しの下方修正を発表しました。

それによると、2012年度の通年の業績は、当初の見通し純利益300億円から一転して、純損失2500億円ということです。

一方、公表された連結財務諸表によると、2012年3月31日現在、現預金残高は1953億円ということでした。

したがって、今の業績見通しに基づいて考えると、2013年3月31日の現預金残高は、1953-2500=547億円のマイナスになってしまいます。

もちろん、会計上の利益に対して、現金支出を伴わない費用というのがあります。いろいろありますが、中でも大きいのは減価償却費です。

業績見通しの発表資料の中に、2012年度の減価償却費見通しは2000億円、とありますので、その分を考慮すれば、2013年3月31日の現預金残高は、-547+2000=1453億円、と1年間で500億円ほど減る計算になります。

500億円減るとはいえ、1453億円あれば、まだだいぶ余裕があるように見えます。

しかし、2012年3月31日現在、短期借入金、1年内償還予定の社債、コマーシャルペーパーといった項目を全て足すと、5854億円もあります。

これらは、2012年度中に返済しなければならないお金なので、1453-5854=4401億円も不足してしまうことになります。

表にまとめると次のようになります。

2012年3月31日現在の現預金 1953億円

今年度中の赤字による現金流出 △500億円(純損失2500億円、うち非現金支出である減価償却費2000億円を除く)

———————————————————

2013年3月31日現在の現預金 1453億円

短期債務の要返済額 △5854億円

———————————————————

差引:要借り換え額 4401億円

もちろん、普通ならば、短期借入金、コマーシャルペーパーといった借金は、いったん返すにしても新たに借り換えれば、実質的には返さなくてよいことになります。

しかし、連日報道されているようにこの状況ですと、金融機関も返済能力については今まで通り、という判断ではいられなくなったかもしれません。

そうすると、まるまる借り換えるということは難しく、やはり一定の金額は返済しなければならないかもしれません。

実は、これまでシャープは土地・建物は担保に入れていませんでした。

2012年3月31日の貸借対照表の注記を見ますと、担保に入れていた資産は有価証券などが194億円、対応する債務は36億円、となっていました。

報道では担保の合計は1500億円とあり、これらに比べるとかなり大がかりな担保と言えます。

今回の担保で幾ら借りることになったかはまだ不明ですが、少なくとも4400億円以上は借り換えないと、来年度末までに資金が枯渇してしまうことになってしまいます。

もちろん、これ以上に事業改革が進み、もしくは業績が回復して状況は改善するかもしれません。上記はあくまでワーストケースということですが、いずれにしてもしばらくは目が離せない状態が続きそうです。

予算の作成と前提条件

Tweet12月決算の外資系企業にとって、この時期は次年度予算作成のシーズンです。

外資系企業の予算作成の特徴は、以前にも述べました。

多くの外資系企業では、2013年度の予算作成もいよいよ大詰め、といったところでしょうか。

更には第3四半期末を間もなく迎え、年末の見通しも作成しなければならず、てんてこ舞いの財務部門も多いことでしょう。

当事務所は、外資系の予算・見通し作成に経験豊富ですので、こうした繁忙期のリソース不足をご支援しています。ご遠慮なくお問い合わせください。

さて、このように予算と見通しを同時に作成しなければならない状況では、バージョン管理と前提条件の管理が重要になります。

本来、来年度予算は今年の見通しの延長線上にあるはずなのですが、予算と見通しを別々に作っていると、往々にして不連続や不整合がおきます。

したがって、予算や見通しの作成の前提として、どのような成長見通しなのか、それに必要な費用はどれくらいなのか、の前提条件をきちんと揃えておく必要があります。

予算作成を社内各部署に依頼して、財務部門でそれらを集計し積上げる場合には、各部署にもその前提条件をきちんと伝えないと、社内でバラバラの予算・見通しになってしまいます。

また、作成の途中で何度か前提条件を変えることもあるでしょう。

その場合にも、変わった前提条件と一緒に数字を集めて積み上げていかないと、やはり不整合が起きてしまいます。

一見、仕事の進め方としては当たり前のようにみえますが、組織が大きく部門も多岐に渡る場合、またトップダウンで前提がたびたび変わる場合には、その管理をよほど気をつけてやらないと、不整合に気が付かないこともあります。

財務担当者は、予算を他部門から受け取ったり積み上げる際には、同時にその前提条件もよく確認しておかなければなりません。

財務部門というと、いつもパソコンに向かって数字とにらめっこ、というイメージがありますが、他部門とのコミュニケーションもより大事と言えます。

為替予約の目的とは

Tweet為替予約とは、銀行などと契約して将来の外貨建の決済のレートを今決めてしまうことです。

コメ先物の試験上場-先物取引の本質とは

Tweetコメ先物が東京穀物商品取引所と関西商品取引所に試験上場されることが決まったということで、日経新聞でも7月7日付朝刊より特集記事が組まれています。

世界で最初に先物取引を始めたのは江戸時代の日本で、コメの価格をヘッジするためだったと言われています。したがって、今回商品取引所に試験上場されるというのは、ある意味で温故知新と言えるでしょう。

さて、先物取引というと、「濡れ手に粟のぼろもうけ」とか「大損をして全財産を失った」と言われる投機性の強い投資の印象があります。

■先物取引の目的

先物取引の実際の目的は、相場変動があって将来の価格が予想しづらいものについて、その価格を今の時点で確定してしまうことにあります。

たとえば、日本で自動車を製造しアメリカに輸出している自動車会社が、9月に1台1万ドルの車を1000台(すなわち1千万ドル)輸出する計画を立てていても、為替相場がいったい幾らになるのかが分からないようでは予算の立てようもありません。

そこで、今の為替相場を勘案して、例えば「今年度の9月に1千万ドルを80円で売る」という契約を銀行と結びます。そうすれば、確実に8億円を手にすることができるわけです。

もちろん、その時に円安となり、1ドル90円になっていれば9億円を手にできたはずなので、損をすることになります。他方、1ドル70円になってしまうと、何も契約がなければ7億円に目減りしてしまう損を回避したことになります。

為替相場が幾らになるかは予想できないので、将来の変動(これを「リスク」といいます)を今固定化してしまう(これを「ヘッジ」といいます)のが先物取引です。

■先物取引と先渡取引

ただし、もっと専門的にいうと、上記の自動車のように、自分の取引に基づいて将来の取引額を銀行とヘッジする方法は特に「先渡取引」と呼んで「先物取引」と区別しています。

先渡取引と特に区別して呼ぶ先物取引は、銀行との相対ではなく、A.取引所で取引されることと、B.差金決済によること、とされています。

■先物取引の例

たとえば上記の自動車の例でいうと、銀行と相対で取引をする代わりに、取引所を使って先物をやり取りすることもできます。

自動車会社は、この1千万ドルを9月に、80円で売ると取引所で約束します。これが先物契約で、A.に述べたように、取引所で取引されることがポイントです。

9月に、為替相場が1ドル75円になったとしましょう。自動車会社は1.の1千万ドルを75円で売ります。得意先からは7億5千万円を受け取ったことになります。

次に、先物契約を約束通り実行します。1千万ドルを1ドル80円で取引所で売る約束になっているわけですが、このとき取引所からは、

(先物相場80円-実際の相場75円)×1千万ドル=5千万円だけを受け取ります。このように、先物相場と実際の相場の差額だけでやり取りすることを、B.に述べた「差金決済」と言います。

得意先から受け取った7億5千万円と、取引所から差金決済で受け取った5千万円を合わせて、自動車会社は上記の先渡契約と同様、8億円を手にすることになります。

反対に、9月に、為替相場が1ドル85円になったとしましょう。自動車会社は1千万ドルを85円で売ります。得意先から8億5千万円を受け取ったことになります。

次に、先物契約を約束通り実行しなければなりません。1千万ドルを1ドル80円で取引所で売る約束になっているわけですが、このとき取引所からは、

(先物相場80円-実際の相場85円)×1千万ドル=5千万円を払えと言ってきます。

得意先からは8億5千万円受け取っていますが、取引所に5千万円差金決済しなければならないので、自動車会社が手にするお金は結局8億円になります。

特許紛争とリスク分散

Tweet6月15日付日経新聞に、ノキアがアップルと特許料で和解したことが報じられていました。

ノキアは、同社の特許の幾つかをアップルが侵害したとして訴え、反対にアップルも同社の特許をノキアが侵害しているとして互いに訴える特許紛争が起こっていたとのことでした。

特許の詳しい内容は分かりませんが、このような紛争について一つ言えることは、基本的にはゼロサムゲームになっているということです。

時間をかけて紛争を続ければ、あるいはノキアとアップルのいずれかが勝つかもしれません。

負けた方は買った方に侵害した特許料を支払いますが、両者の損得を足し合わせると0ゼロとなります。

もしくは、紛争にかけた時間の分、弁護士費用や様々な調査費用などの裁判費用が両者とも掛かりますので、マイナスサムゲームとも言えます。

特許紛争は複雑な要素が絡みます。

筆者が過去に見た例では、ある特許を巡り争っていたところ、反対に相手からは特許そのものの有効性を疑う無効審判を請求されました。

仮に無効審判が通ってしまうと、そもそも争点となる特許そのものがなくなってしまうことになります。

相手との紛争は引き分けになるものの、他の大多数の競争相手に対して競争優位を失うリスクも出てくるわけです。

今回のアップルとノキアのケースでは和解により、アップルが幾らかの特許料をノキアに支払うことになったということです。

これをノキアの勝利とみるかどうかは裁判上、判断の分かれるところですが、和解によって早期解決を目指したことは、両者にとって時間短縮のメリットがあったといえるでしょう。

ビジネスのうえで、どうしても白黒つけなければならない場面もありますが、紛争の間も事業環境は目まぐるしく変化します。

裁判が終わるころには、その紛争の対象となる技術は使い物にならないくらいの時代遅れになっているかもしれません。

上に述べた例のように、第三者に対して競争優位を失うリスクもあります。

また、別に考慮しなければならないのは、その紛争の間にもし両者が協力したならば得られたであろう逸失利益です。

もし、両者が早期に紛争を解決する一方、互いに技術を共有して協力し合うと、何か革新的な技術が得られ、より大きな事業利益を手にすることができるかもしれません。

それは、ゼロサムゲームではなく、ウィン=ウィンの関係になる、プラスサムゲームとなる可能性もあります。

よほど確実な事件ならともかく、あるいはからめ手で別の訴えを起こされるなど、勝敗のリスクは案外高いと言えるかもしれません。

リスク分散の視点からは、早期に紛争を収め、双方にとってプラスとなる歩み寄りを得た方が、他の競争相手に対しても有利な立場を築けるかもしれないでしょう。

ROA(総資産利益率)とは

Tweet6月9日付日経新聞の朝刊に、J.フロントリテイリング会長の奥田氏がROAの目標について述べておられました。

一般に投資指標としてはROE(資本利益率)が使われますので、「あれ、ROEではないの?」と思われた方も多いかもしれません。

ROEやROA、投資効率を図る指標としてよく用いられますが、経営がどのように動くと、それらの指標がどのように動くのかは、案外知られていないかもしれません。

ROEとROA、二つの定義式は次の通りです。

ROE=当期利益÷株主資本

ROA=当期利益÷総資産

次に、この二つの式を結び付けてみますと、その違いがよく分かります。

下記の2番目の式で、敢えて株主資本を割って掛けているところがミソです。

ROA=当期利益÷総資産

=当期利益÷株主資本×株主資本÷総資産

=ROE×自己資本比率

(自己資本比率=株主資本÷総資産)

さらに、株主資本と総資産の関係は、負債+株主資本=総資産 となります。

さて、ROAを大きくしようと思ったら、ROEを大きくするか、自己資本比率を大きくするか、ということになります。

しかし、どちらかを大きくしようとして、反対にどちらかが小さくなってしまうと、その効果が相殺されてしまうことにもお気づきと思います。

ROEと自己資本比率、両方大きくなるのが理想ですが、少なくとも、どちらかを上げたときに、他方が下がらないようにしなければなりません。

自社株買いを行ってROEを上げる、ということを時々新聞で目にします。上の式を見ると、ROEは上がるのですが、自社株買いの資金を借り入れで賄ったりすると、負債の部分が増え、結果的に自己資本比率が下がってしまいます。

経営を振り返ってみて、収益を生みそうもない資産を売り払えば、そして仮にそのお金で負債を返済すれば、自己資本比率が上がってROAが上がります。

さらには、収益を生まない資産に限らず、低収益に甘んじている資産を売り払い、そのお金でより高収益の資産に投資すると、自己資本比率は変わらないかもしれませんが、ROEは大きくなります。

「もしドラ」で有名なドラッカー博士の「選択と集中」という言葉があります。経営資源を高収益の資産に投資する、という考え方は、ROAに効果が表れてくるわけです。

他にも経営の施策はあるでしょう。どんな施策を打つと、ROAがどう変わるか、を考えてみると、興味深い結果が得られることでしょう。

もう一つの想定外-誰が費用を負担するのか

Tweet東京電力の福島第一原子力発電所事故については、大津波による被害を「想定外」としていたことで話題になっています。

その是非についてはここでは話題にしませんが、この問題について、もう一つ重要な「想定外」があったと考えられます。

それは、このような事故があった時に、誰が費用を負担するのか、という仕組みが明らかになっていなかったことです。

一義的には運営主体であった東京電力が負うものと考えられていますが、報道にもある通り原子力損害賠償法の定めによる免責の可能性もあります。しかしながら、その免責の条件が明確に定められておらず、解釈をめぐって議論が続いています。

このようなことは、原子力発電所のような大きな案件でなくても、日常的な取引の契約でも十分に起こり得ることですが、一般に日本の契約では、細かい条項を定めず、最後に「本契約に定めのない事項については、甲乙協議の上誠意をもって処理するものとする。」という一文で済ますことが多いようです。

これはすなわち、「想定しえない事項については、事件が起こってから考えましょう」ということです。

誰でも必要以上に費用負担をしたくないものです。したがって、もし想定外の事項が発生した場合、その費用負担を巡って様々な議論が起き、結論がまとまらないまま時間ばかりが過ぎていく、ということが起こりえます。

この費用負担がまとまりませんと、決算を行うに当たって費用の見積もり作業にも影響を及ぼします。

一般にはその費用の可能性が高く金額を合理的に見積もられる場合は引当金を計上することになりますが、費用負担がまとまらないと合理的に見積もることができない、ということになるわけです。

経理担当者としては悩ましいところです。

契約を締結する際には、安易に「想定外」を作らず、多くの点をあらかじめ「想定」しておいた方が、後々の無用な議論を回避することができ、財務上も早い対応が可能となります。

経理担当者はこうした事態にも備える「想定」を日ごろから行っておく必要があるかもしれません。

モノポリーと事業の成長

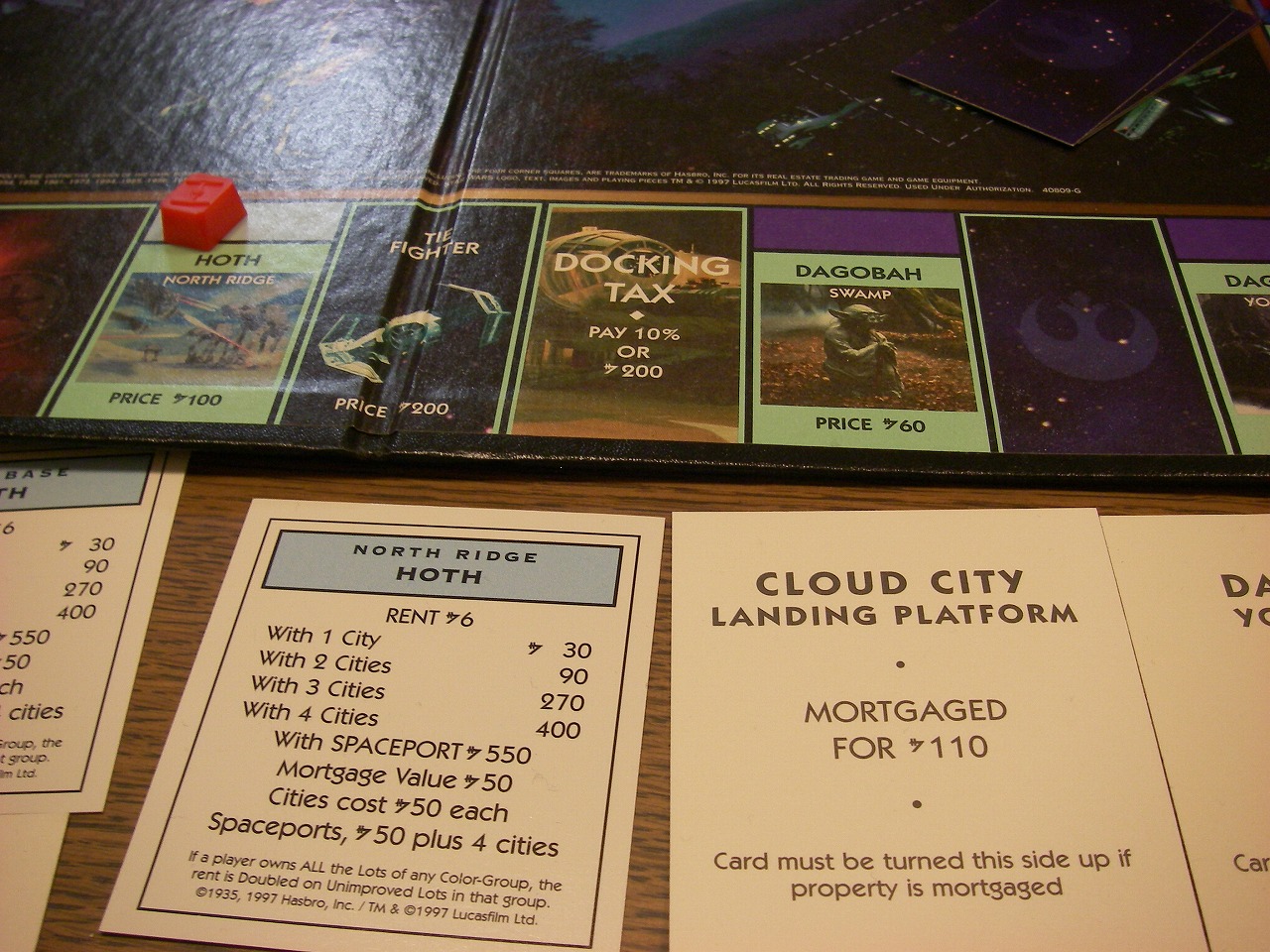

Tweet知人の子供が遊びに来たので、皆でモノポリーをやりました。

モノポリーは、ルールをご存知の方も多いと思いますが、盤上の不動産を買い集め、家を建て、そこに止まったプレイヤーから賃料を稼ぐというゲームです。

ゲームの序盤において、どれだけ不動産を買い集められるか、またどれだけ家を早く建てて賃料を早く稼げるようになるかが成功のポイントとなります。

私はゲームの序盤、不動産の買い集めにはある程度成功していましたが、さいころの目が悪く、せっかく稼いだお金を税金(罰金)で持って行かれることが多く、十分な資金を確保できませんでした。

このため、せっかく買い集めた不動産に家を建てることができず、低い賃料に甘んじることになりました。

さて、このことは事業を進めるにあたって色々なことを示唆しています。

事業の黎明期においては、せっかく良い経営資源(ゲームでは不動産)に恵まれていても、それを更に発展させるための資金に恵まれないと、後々に事業が伸び悩むことになるわけです。

なお、私は中盤戦から、何とか小銭を稼ぐことに成功し、少しずつ貯めたお金で家を買い、遅くはなりましたが投資の回収ができるようになりました。

仮に事業発展の資金が十分に確保できなかった場合、何とか自立して少しでも自己資金を稼げる事業の道筋をつける、というのも事業成功の鍵となるわけです。

写真は、私が苦しめられた税金(罰金)のマス

一般感覚としてのキャッシュフローの必要性

Tweet先日、事業計画の作成をお手伝いしていた時のことです。

最初に作られていた原案では、利益を計算する表の中に銀行への返済が費用として含まれていました。

反対に減価償却費は含まれていませんでした。

銀行への返済は費用ではありませんから、利益の計算に含める必要はありません。一方、減価償却費は利益の計算に入れる必要があります。

このあたりは、会計に携わる者としては当たり前なのですが、そうでない方々には分かっていただいていないことも多いのです。

ただし、注目すべきはその方の視点が、「最終的に手元に幾ら現金が残るのか」という点であったことです。

会計上の利益と、最終的に手元に残る現金とが異なるのは、会計の世界では常識ですが、一方、経営に携わる人の視点としては、やっぱり「現金が全て」であって、最終的に現金が幾ら残るのか、は重大な関心事です。

その方は正に、キャッシュフロー経営を実践されている、とも言えるのです。

ともすると会計士の立場では、xxの会計処理はこう、といったところに注目してしまいがちですが、本当に会社を支える原動力となるのは、キャッシュを生み出す力です。

「最終的に手元に幾ら現金が残るのか」「それを生み出す源泉は何なのか」を常に意識できるようにしたいものです。