財務

カンニングに見る生産工程とコスト効率

Tweet京都大学はじめ幾つかの大学入試のカンニングが問題になっています。

この問題は、入試を一つの生産工程(試験会場という「工場」において合格者という「製品」を作り出す)と考えると、色々な問題を示唆しています。

まず、現代の入試制度は次のような点で大量生産モデルと言えます。

1. 何千人という志願者(原材料)を決められた試験日に一度に投入

2. 試験会場という一つの場所(工場)で、何段階かのプロセスを経て効率的に選抜

3. 何百人という合格者を出す(大量生産)

4. 出題と採点は、ある程度客観的に評価できる(プロセスの標準化、品質基準の標準化)

今回のカンニング事件は、テクノロジーの発達が、大量生産モデルの前提を覆してしまったともいえるでしょう。

すなわち、従来型の試験監督(投入前検査工程)で発見できたはずのカンニング(不良品)の想定を超えるようなカンニングの方法が持ち込まれてしまった(不良品の混入)というわけです。

これについては、一般に次のような対処方法が考えられます。

1. 投入前検査工程を強化する

前回述べましたように、USCPAの試験のような、何物も持ち込ませない厳しい持ち物チェックを行う方法です。

すなわち、生産工程に最初から不良品を投入しない、というやり方です。

この方法は後の工程への負担が少ない方法ですが、最初の検査工程は膨大になり、それなりのコストと時間も掛かるようになります。

2. 投入後検査工程を強化する

どんなに投入前検査工程を強化しても、不良品を0にすることは統計学上も不可能とされています。したがって、一定の不良品は発生するものだと考え、ある程度の不良品の発生は許容するとともに、最終製品段階で排除するという考え方です。

今回のカンニング問題の場合では、持ち込み検査などは強化しない代わりに、採点段階でYahoo!知恵袋などに寄せられた解答例に酷似するものはカンニングとみなして不合格にするやり方が考えられます。

この方法は、前の工程への負担は少ないですが、最終検査工程、すなわち採点段階での負担は大きくなります。

3. バッチサイズを小さくし、少量多品種生産に切り替える

上記の1.と2.のいずれも検査工程の強化にかなりのコストがかかるのは、大量生産を前提としているからです。

すなわち、一度に押し寄せる大量の志願者に対して、カンニングの有無を確認しようとするためにコストがかかるわけです。

そこで、一つ一つの工程のバッチサイズを小さくすれば、一バッチあたりの負担も小さくなります。

今回のカンニング問題の場合では、試験をもっと前から、何回にも分けて実施し、かつ1回あたりの合格者は数十名などもっと少なくする、という方法が考えられます。

この方法は、バッチが小さくなる分、工程の生産回数は増え、生産効率は低下します。しかし、起きうる様々な事象に対応する柔軟性は増します。

大量受験を前提とする場合、会場の確保、大人数の監督人員や採点人員の確保など、リソース確保の課題が多くありますが、3.の解決策では、受験プロセスは面倒になる一方、追加人員の確保は少なくて済みます。

1.や2.の大量生産モデルが装置産業型、大工場モデルだとすると、3.の解決策は、セル生産システム型と言えそうです。

外資系経理の生活(その6)-外資系企業の監査役監査

Tweet外資系経理の生活(その5)-予算から続く

会社法の施行後は、監査役の設置が任意となり、監査も緩和されましたが、旧商法の流れで定款に監査役を設置することを明記している外資系企業も多いです。

また、取締役会をおく会社は監査役の設置が義務化されています(会社法第327条)。

外資系企業の監査役は、本社やアジア太平洋地区統括本社の誰かが就任することが多いようです。

大抵は内部監査部門や法務部門の責任者が就任するようです。また、財務担当者は監査役の独立性の観点から就任できないとする内規を持つ会社もあります。

これらの監査役は、実質的には名前だけの監査役であり、実際に日本まで出向いて監査を行うことはほとんどありません。

ただ、監査役の監査報告書にサインをしなければなりませんし、良く知らない書類にサインをすることを嫌がりますから、日本の監査役とはどんなもので、何を求められ、何をしなければならないかを一から英語で説明しなければなりません。

人事異動で監査役が交代するたびにこれをしなければならないので、面倒です。

また、監査役が日本まで出向いて自ら監査を行うことは実務的ではないため、実際の監査は本社の内部監査部門がやってきて本社の監査基準に基づいた監査を行い、監査役はそれを追認する、というのが実務的な対応となっています。

本社の内部監査も対応できない場合には、日本の監査法人に依頼して監査を実施してもらい、監査役はそれを追認する、という場合もあります。

当事務所もこのような監査役監査に英語、日本語の双方で対応いたしますので、お気軽にお問い合わせください。

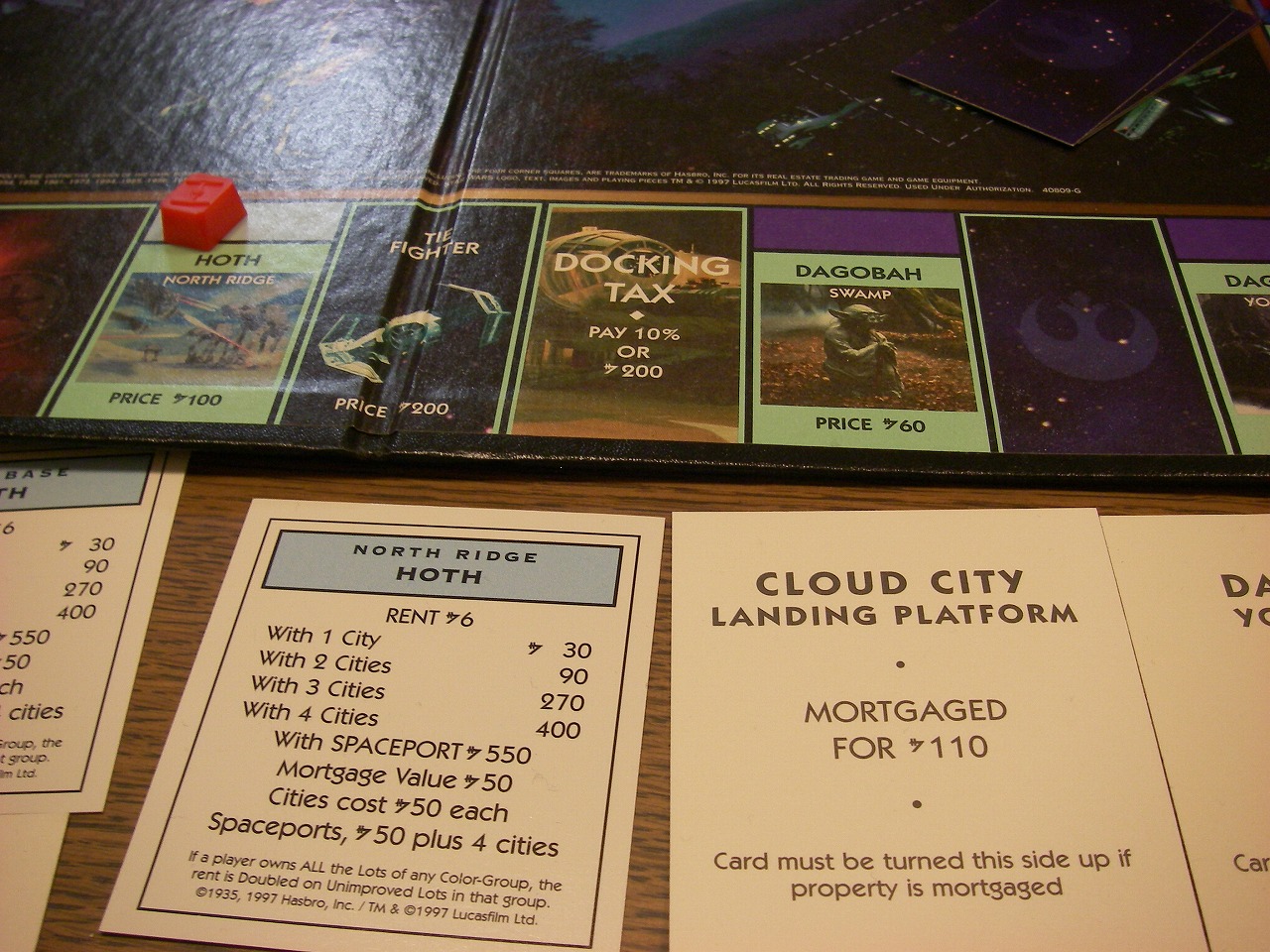

モノポリーと事業の成長

Tweet知人の子供が遊びに来たので、皆でモノポリーをやりました。

モノポリーは、ルールをご存知の方も多いと思いますが、盤上の不動産を買い集め、家を建て、そこに止まったプレイヤーから賃料を稼ぐというゲームです。

ゲームの序盤において、どれだけ不動産を買い集められるか、またどれだけ家を早く建てて賃料を早く稼げるようになるかが成功のポイントとなります。

私はゲームの序盤、不動産の買い集めにはある程度成功していましたが、さいころの目が悪く、せっかく稼いだお金を税金(罰金)で持って行かれることが多く、十分な資金を確保できませんでした。

このため、せっかく買い集めた不動産に家を建てることができず、低い賃料に甘んじることになりました。

さて、このことは事業を進めるにあたって色々なことを示唆しています。

事業の黎明期においては、せっかく良い経営資源(ゲームでは不動産)に恵まれていても、それを更に発展させるための資金に恵まれないと、後々に事業が伸び悩むことになるわけです。

なお、私は中盤戦から、何とか小銭を稼ぐことに成功し、少しずつ貯めたお金で家を買い、遅くはなりましたが投資の回収ができるようになりました。

仮に事業発展の資金が十分に確保できなかった場合、何とか自立して少しでも自己資金を稼げる事業の道筋をつける、というのも事業成功の鍵となるわけです。

写真は、私が苦しめられた税金(罰金)のマス

一般感覚としてのキャッシュフローの必要性

Tweet先日、事業計画の作成をお手伝いしていた時のことです。

最初に作られていた原案では、利益を計算する表の中に銀行への返済が費用として含まれていました。

反対に減価償却費は含まれていませんでした。

銀行への返済は費用ではありませんから、利益の計算に含める必要はありません。一方、減価償却費は利益の計算に入れる必要があります。

このあたりは、会計に携わる者としては当たり前なのですが、そうでない方々には分かっていただいていないことも多いのです。

ただし、注目すべきはその方の視点が、「最終的に手元に幾ら現金が残るのか」という点であったことです。

会計上の利益と、最終的に手元に残る現金とが異なるのは、会計の世界では常識ですが、一方、経営に携わる人の視点としては、やっぱり「現金が全て」であって、最終的に現金が幾ら残るのか、は重大な関心事です。

その方は正に、キャッシュフロー経営を実践されている、とも言えるのです。

ともすると会計士の立場では、xxの会計処理はこう、といったところに注目してしまいがちですが、本当に会社を支える原動力となるのは、キャッシュを生み出す力です。

「最終的に手元に幾ら現金が残るのか」「それを生み出す源泉は何なのか」を常に意識できるようにしたいものです。

外資系経理の生活(その5)-予算

Tweet外資系経理の生活(その4)-外資系経理の決算の締め切りから続く

USCPAなどの資格を取って、これから外資系企業の経理に勤めてみようと思う方に、「外資系の経理ってどんなところ?」かを何回かに分けてご紹介したいと思います。

予算

外資系の経理では、次年度予算の作成という大仕事があります。予算の作成は前年の夏ごろから始まり年末までかかるという長丁場であり、さらに最終化されるのはその年度が始まってから、ということもあります。

スケジュールとしては次のような流れでしょうか。

夏ごろ 予算作成開始

秋ごろ 次年度計画として本社に提出、承認

年度末 翌年度目標数値として本社と合意

翌年初 年度決算を受けて予算の最終化、執行開始

予算の執行が始まってしまうと、日本企業のようにそれぞれの項目別に予算を厳格に守ったり、項目ごとの細かい予実対比を行ったりはあまりしない代わりに、目標とされる最終利益やキャッシュフローなどの数値が達成可能なのかどうか、見通しを求められるスタンスに変わっていきます。

せっかく長い時間をかけて作った予算があまり使われないのは釈然としないこともありますが、外資系企業では、その予算が作られたプロセスの細分化と、そして何といっても結果を重視します。

すなわち、環境の変化によって見通しを変更する際にも、基本的には立てた目標を厳格に守ることを求められ(=結果責任)、何がどのように変わったのかは予算との細かい比較によって説明を求められます(=説明責任)。

この点は、予算計画とは本社と日本法人との間の約束=契約であり、契約は絶対である、という契約社会特有の考え方に基づいているのでしょう。

したがって、計画に定めた目標を守れないということは、契約違反と捉えられます。

目標設定は大抵、予算で定めた目標を真中にして、最低目標=必達、最高目標=達成できたら理想、のレンジで決定され、賞与がその業績達成度に連動しています。

目標を守れない=契約違反ですから業績連動賞与は当然連動して減らされます。必達にも満たないようですと、契約解除=クビ、のリスクも視野に入ってくるのです。

固定費と変動費

Tweet1月8日日経新聞朝刊にて、信越化学工業金川千尋会長は、自社の半導体ウエハー事業の利益拡大への道について、「固定費は実質ゼロに近付いた。今後は変動費の勝負になる」と述べたそうです。

固定費の割合が大きいと、売り上げが上下したときの業績の変動が大きくなります。すなわち、売り上げが順調であれば問題ありませんが、売り上げが落ち込むとたちまち赤字に転落する、ということです。半導体産業が市況によって大きく業績が変動するのは、半導体産業の多くが装置産業で固定費負担が大きいからです。

したがって、業績の変動を最小限にするには、固定費を削減することが重要です。

一般に、売り上げに連動して増減するものを変動費、そうでないものを固定費といいます。新聞記事では減価償却の耐用年数を短くしたと書いています。すなわち、早期に減価償却を終了することで、償却終了後は減価償却費の負担がもはやなくなった=固定費を抑制することに成功したということなのでしょう。

しかしながら、固定費は減価償却費ばかりではありません。完全な時給制のアルバイトでもない限り、人件費も固定費ですし、固定資産税や水道光熱費の基本料金も固定費です。

したがって、「固定費を実質ゼロに近づける」際に、これらの固定費をどのように処理したのか興味深いところです。

「今後は変動費の勝負」という点についても、今変動費と思っているもののすべてが本当に変動費なのかどうかは一考の余地があります。

自社がサプライヤーに対して支払う費用が仮に変動費だとしても、そのサプライヤーの費用構造の中ではやはり固定費と変動費に分かれているはずです。したがって、変動費の削減を図ろうと思ったら、サプライヤーの費用構造の中で固定費と変動費をどのように削減できるかを考える必要があります。

すると、サプライヤーのさらに先のサプライヤーの費用構造も検討する必要が生じるかもしれません。

費用の削減というと、単にサプライヤーを叩いてコスト削減、という構図が思いつきますが、結局のところサプライチェーン全体で費用構造を再定義する方が、全体としてのコスト削減効果は高くなるかもしれません。

外資系経理の生活(その4)-外資系経理の決算の締め切り

TweetUSCPAなどの資格を取って、これから外資系企業の経理に勤めてみようと思う方に、「外資系の経理ってどんなところ?」かを何回かに分けてご紹介したいと思います。

外資系経理の決算の締め切り

外資系の経理は概して締切が早いです。早いところでは翌月第2営業日、遅くても第5営業日、といったところでしょうか。筆者の勤めていた会社では第3営業日が多かったように思います。

ここでいう営業日は、外資系のカレンダーに倣っており、日本のカレンダーは考慮してくれません。海外の企業は正月は1日のみが休みで2日以降は営業日ですし、5月のゴールデンウィークもありません。したがって、この投稿をする頃には既に第3営業日になっている、という訳です。

したがって、外資系の経理担当者は、正月三が日やゴールデンウィークも関係なく出勤するか、さもなければ前月のうちにある程度見込みで計上しておく、といった工夫が必要となります。

見込みで計上する場合は、ある程度の正確性が求められます。見込みとの差異は翌月に修正することになるわけですが、その差異が大きくなってしまうと、翌月にも影響を与えるからです。どうやって正確性を確保するかが腕の見せ所、ということになります。

締日が短いのは、各国でまとめた数字を更に地域本社でまとめ、地域本社の数字を本社がまとめる、というプロセスが後ろにあるからです。ただ、全社の数字をまとめ上げる日数は、多くの日本企業よりも一般的に短いようです。早く概要を掴んで次の経営に生かす、というスピード経営の表れでしょう。

4-4-5カレンダー

会社によっては、月末、すなわち30日とか31日とかではなく、4-4-5と呼ばれるカレンダーで締め切る会社もあります。

4-4-5カレンダーは、1年間を月ではなく週で分け、1月は4週、2月も4週、3月は5週、4月以降は四半期ごとに再び4-4-5週で月を構成する、というやり方です。

すなわち、2011年の例でいえば、1月は3日から始まり29日に終わります(月曜を週の初めとする場合)。

4-4-5カレンダーを採用すると、週の積み上げが月になるため、週次決算を月次に反映させやすくなります。週次でも様々な業績把握をしているようなスピード感の高い会社に多く見られます。

外資系経理の生活(その3)-外資系経理の職位

TweetUSCPAなどの資格を取って、これから外資系企業の経理に勤めてみようと思う方に、「外資系の経理ってどんなところ?」かを何回かに分けてご紹介したいと思います。

外資系経理の職位

今ではCFO(Chief Financial Officer)などという職位(title)も一般的になりました。

外資系経理の職位は一般には、CFO、コントローラー、xxxディレクター、といった順番になっていますが、そうでないこともあります。

コントローラーという職名はまだ日本では一般的になっていませんが、日本企業に当てはめていうとCFOに相当する財務担当役員に対して、経理部長に相当するポジションが近いでしょうか。

コントローラーに経理部長と同等の職責しか負わせていない会社もあれば、前述のFP&Aも合わせて、CFO補佐的な広範な責任を負わせている会社もあります。

また、筆者が以前勤めていた会社では、ファイナンス・ディレクターが上位で、コントローラーが下位でした。ただし、その場合でもコントローラーは経理だけでなくFP&Aの機能も負っていました。

最近の多国籍企業の傾向として、CFOは本社と地域本社のみにおき、日本法人はファイナンス・ディレクターやコントローラーがそのトップに就いているケースも少なくありません。

ただし、CFOという職名を冠していなくても、日本法人の財務・経理については全責任を負っており、CFO的な判断が求められることは間違いありません。

外資系経理の生活(その2)-外資系経理の組織

TweetUSCPAなどの資格を取って、これから外資系企業の経理に勤めてみようと思う方に、「外資系の経理ってどんなところ?」かを何回かに分けてご紹介したいと思います。

外資系経理の組織

外資系企業は、その多くが世界各国に事業を展開する多国籍企業(MNC, multi-national company)であることが多いです。その多くは、本社を中心にして、欧州、米州、アジア太平洋(APAC, Asia Pacific)などの地域ごとに地域本社(regional office)を置いて統括しています。たとえば、日本にある外資系企業は、多くの場合、アジア太平洋地域に属していて、地域本社の指示を受けるようになっています。

このような地域本社制を取る外資系の場合は、マトリックス組織と言って、組織のラインの指揮系統のほかに、機能面での指揮系統があります。

すなわち、日本法人の財務部門のトップは通常、日本法人の社長が直属の上司となりますが、一方で地域本社の財務部門にも報告を行うという、二重の指揮系統下にあります。

この形式は、財務部門だけでなく、営業、マーケティング、人事、品質管理といった他の機能職にも見られます。

どちらの指揮系統の影響力が強いかは、会社によって異なります。日本の社長のほぼ指揮下にあって、地域本社の財務には決まったレポートさえ送っていればよい、という会社もあれば、基本的には地域本社の財務に属していて、日本の社長に対してさえも、ノーと言える権限を有しているという会社もあります。

ちなみに、指揮系統下にあることを”report to”と言います。たとえば、”report to the country manager”といえば、日本法人の社長が直属の上司である、ということです。

間接的に地域本社の財務にもレポートしていることを、”dotted line”と呼ぶこともあります。組織図上で、レポートラインが点線で示されることからそう呼ばれます。

外資系経理の生活(その1)-外資系経理の機能

TweetUSCPAなどの資格を取って、これから外資系企業の経理に勤めてみようと思う方に、「外資系の経理ってどんなところ?」かを何回かに分けてご紹介したいと思います。

外資系経理の機能

日本企業に経理部があるように、外資系企業も経理があります。一般には”Finance”と呼ばれる部署になっていることが多いです。帳簿をつけ、得意先からお金を集め、または仕入先などにお金を支払い、決算を締めて経営者にレポートする、という点では日本企業と同様です。

ただし、外資系企業では内部統制を非常に重視していて、帳簿をつける人(record)と実際にお金を出し入れする人(custody)を明確に分けたがります。これを一人の人がやると、勝手にお金を着服し、しかもその記録をごまかすことができるから、という発想です。

小さな会社では、担当者を分けますが、大きい会社では帳簿をつける部署が経理(financial accounting, FA)、お金の出し入れをする部署が財務(treasury)と呼ばれたりします。

もう一つの特徴が、FP&A(financial planning and analysis)と呼ばれる機能です。一言で適当な訳がありませんが、予算管理、財務管理などと呼ばれます。

具体的には予算を立案し、FAが締めた決算の内容を分析し、経営に対して分析結果の報告を行います。

外資系企業ではFP&Aの機能を非常に重視しており、FAと同等かそれ以上の人数を割いている企業もあります。日本企業でこの部署を置いているところは稀で、一般には経営企画部がその役割を追っていることが多いです。